Jak rozliczać ulgę dla młodych w 2021 r.?

REKLAMA

REKLAMA

Ze stosowaniem ulgi dla młodych podatnicy i płatnicy oswajają się od 1 sierpnia 2019 r. Choć niewątpliwie jest ona dla nich obecnie mniej kłopotliwa w stosowaniu niż na początku obowiązywania nowych regulacji, nie należy w tym zakresie polegać jedynie na zdobytym już doświadczeniu. Od 1 stycznia 2021 r. zmienił się bowiem katalog przychodów, które podlegają temu zwolnieniu.

REKLAMA

REKLAMA

Ulga dla młodych - zmiany w 2021 r.

Ulga dla młodych dotyczy pracowników do ukończenia 26 roku życia. Jednak możliwość korzystania z niej jest ograniczona także wysokością progu podatkowego. Począwszy od 2020 r., limit zwolnienia wynosi 85 528 zł w skali roku.

Od 1 stycznia 2021 r. ze zwolnienia korzystają przychody:

- ze stosunku służbowego, stosunku pracy, pracy nakładczej, spółdzielczego stosunku pracy,

- z umów zlecenia,

- z tytułu odbywania praktyki absolwenckiej,

- z tytułu odbywania stażu uczniowskiego.

Wprowadzona zmiana oznacza, że grupa podmiotów mogących skorzystać z przedmiotowego zwolnienia znacząco się powiększyła, a płatnicy zatrudniający młodych praktykantów i stażystów muszą wykazać się zwiększoną czujnością przy dopełnianiu obowiązków na gruncie podatku dochodowego od osób fizycznych.

REKLAMA

Jednostka podpisuje umowy o praktyki absolwenckie. Podstawą ich zawierania jest ustawa z 17 lipca 2009 r. o praktykach absolwenckich. Choć na jej podstawie do umów tych stosuje się wybrane przepisy ustawy z 26 czerwca 1974 r. - Kodeks pracy, to umowa ta nie jest umową o pracę i zawarcie jej nie skutkuje powstaniem stosunku pracy. Umowa o praktyki absolwenckie nie jest także umową zlecenia. W konsekwencji w 2020 r. przychody, które praktykanci uzyskiwali na podstawie tych umów, nie mieściły się w katalogu przychodów objętych zerowym PIT dla młodych. W 2021 r. sytuacja wygląda już inaczej - przychody z tytułu odbywania praktyki absolwenckiej zostały wprost wskazane w katalogu zwolnień (art. 21 ust. 1 pkt 148 ustawy z 26 lipca 1991 r. o podatku dochodowym od osób fizycznych; dalej: updof).

Czy ulgę dla młodych trzeba stosować bez wniosku?

Od 2020 r. osoby do 26 roku życia nie muszą składać oświadczeń o zastosowaniu w odniesieniu do nich ulgi dla młodych. Pracodawcy powinni więc automatycznie, wobec każdej osoby spełniającej warunki do zastosowania tego zwolnienia, stosować je aż do uzyskania wartości przychodu 85 528 zł. Pracownik może jednak złożyć oświadczenie o pobieraniu zaliczek i w takiej sytuacji pracodawca pobiera je na ogólnych zasadach.

Jeśli w wyniku pomyłki pracodawca nie zastosuje wobec pracownika zwolnienia, choć spełnia on ustawowe warunki, najprostszym rozwiązaniem będzie odzyskanie powstałej w tym zakresie nadpłaty przez samego podatnika, po zakończeniu roku, poprzez złożenie zeznania rocznego. Płatnik powinien wówczas przekazać podatnikowi informację PIT-11 zgodną ze stanem faktycznym, a więc z kwotą faktycznie osiągniętego przez podatnika dochodu oraz faktycznie pobranych zaliczek na PIT. Jeżeli roczna wartość przychodów pracownika nie przekroczy limitu zwolnienia, to podczas dokonywania rozliczenia rocznego przychody te będą zwolnione z PIT, a nadpłacone zaliczki zostaną podatnikowi zwrócone jako różnica pomiędzy kwotą należnego podatku a kwotą wpłaconych zaliczek.

Kto może skorzystać z ulgi dla młodych?

Ze zwolnienia dla młodych mogą korzystać osoby, które nie ukończyły 26 roku życia. Jak wyjaśniło Ministerstwo Finansów, biorąc pod uwagę to, że przepis regulujący zwolnienie nie odsyła w tym zakresie do ustawy z 23 kwietnia 1964 r. - Kodeks cywilny, przy interpretacji go należy stosować ogólne przepisy prawa podatkowego (zob. art. 12 § 4 ustawy z 29 sierpnia 1997 r. - Ordynacja podatkowa), zgodnie z którymi terminy określone w latach kończą się z upływem tego dnia w ostatnim roku, który odpowiada początkowemu dniowi terminu, a gdyby takiego dnia w ostatnim roku nie było - w dniu, który poprzedzałby bezpośrednio ten dzień. Co za tym idzie, prawo do ulgi dla młodych przysługuje podatnikowi za okres włącznie z dniem 26 urodzin. Prawo to dotyczy przychodów otrzymanych, a nie należnych.

Czy ulgę dla młodych wykazać w PIT-11?

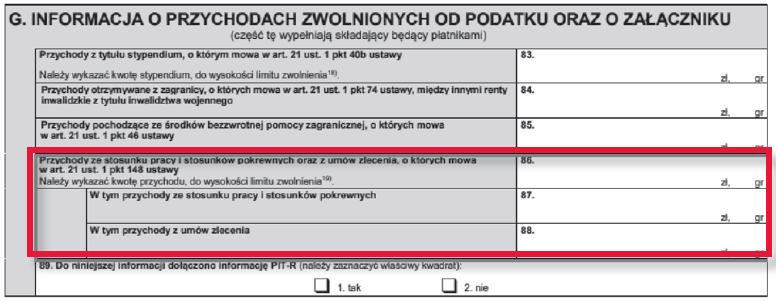

Nawet jeśli podatnik w trakcie roku uzyskał u danego pracodawcy jedynie przychody zwolnione od podatku, jest on zobowiązany do wystawienia informacji PIT-11. Informacje o przychodach zwolnionych na podstawie art. 21 ust. 1 pkt 148 updof należy wskazać w poz. 86-88 części G formularza (wersja 26).

Część G formularza PIT-11

Podstawa prawna

-

art. 21 ust. 1 pkt 67 i pkt 148, art. 21 ust. 39 ustawy z 26 lipca 1991 r. o podatku dochodowym od osób fizycznych (j.t. Dz.U. z 2020 r. poz. 1426; ost.zm. Dz.U. z 2020 r. poz. 2127)

-

art. 12 § 4 ustawy z 29 sierpnia 1997 r. - Ordynacja podatkowa (j.t. Dz.U. z 2020 r. poz. 1325; ost.zm. Dz.U. z 2020 r. poz. 2123)

©℗

Autor: MAŁGORZATA MASŁOWSKA, prawnik specjalizujący się w tematyce prawa podatkowego i prawa pracy, redaktor merytoryczny dwutygodnika "Rachunkowość Budżetowa"

REKLAMA

REKLAMA