Nadpłata trzynastki za 2016 r.

REKLAMA

REKLAMA

CZĘŚĆ I. ASPEKT KADROWO-PŁACOWY

Nadpłata trzynastki w jednostkach sfery budżetowej może powstać na skutek kilku okoliczności, takich jak:

REKLAMA

REKLAMA

● naliczenie i wypłata trzynastki, mimo że świadczenie to było nienależne – np. błędnie ustalono minimalny 6-miesięczny okres zatrudnienia (wykonywania pracy) w jednostce w 2016 r.,

● wliczenie do podstawy trzynastki wypłat lub składników wynagrodzenia, które powinny być pominięte – np. jednorazowej gratyfikacji za spełnienia zadania, premii (nagród) uznaniowych, wynagrodzenia za czas opieki nad dzieckiem w wieku do 14 lat itp.,

● błąd/pomyłka matematyczna na etapie naliczania lub wypłaty trzynastki – np. przestawienie cyfr przy przygotowywaniu przelewu na konto pracownika (zamiast 2300 zł wypłacono 3200 zł),

REKLAMA

● „zamiana” adresata wypłat – pracownik z prawem do niższej trzynastki otrzymał wyższą kwotę należną innemu pracownikowi.

Sposoby zwrotu nadpłaty

Jeżeli pracownikowi wypłacono trzynastkę, a potem stwierdzono, że była ona nienależna w całości lub w części – a więc została wypłacona w zawyżonej wysokości – to należy niezwłocznie poinformować o tym pracownika i wspólnie uzgodnić kwestię zwrotu. Zazwyczaj pracownik godzi się na oddanie nadpłaty, chcąc uniknąć sporów z pracodawcą i ewentualnego rozstrzygnięcia sądowego.

Zwrot nadpłaty trzynastki może nastąpić w drodze potrącenia z bieżącego wynagrodzenia, ale jedynie za pisemną zgodą podwładnego.

W pisemnej zgodzie pracownik wyraża wolę, aby jego wynagrodzenie zostało zmniejszone z wymienionego tytułu (w tym przypadku z tytułu nadpłaconej trzynastki) o określoną, wskazaną kwotę (art. 91 § 1 ustawy z 26 czerwca 1974 r. – Kodeks pracy; dalej: k.p.). Będzie to potrącenie na rzecz pracodawcy, z wynagrodzenia netto pracownika, czyli po odliczeniu zaliczki na podatek oraz składek na ubezpieczenia społeczne i ubezpieczenie zdrowotne, z zachowaniem kwoty wolnej od potrąceń w wysokości minimalnego wynagrodzenia za pracę, również w kwocie netto. W 2017 r. ta kwota dla pełnego etatu wynosi 1459,48 zł (przy podstawowych kosztach uzyskania przychodów, w złożonym PIT-2 oraz kwocie zmniejszającej podatek w wysokości 46,33 zł miesięcznie). Strony mogą uzgodnić dokonanie potrąceń w dłuższym czasie, a więc w „ratach”, jeśli jednorazowa spłata stanowiłaby dla pracownika zbyt duże obciążenie.

Zwrot nadpłaty może nastąpić również z pominięciem listy płac, poprzez przelew czy wpłatę bezpośrednio do kasy jednostki. Wówczas pracownik oddaje umówioną kwotę. Nie trzeba przy tym przestrzegać kwoty wolnej i procedur wymaganych w k.p. w zakresie potrąceń dobrowolnych.

Rozliczenia podatkowo-składkowe

Trzynastka jako przychód ze stosunku pracy podlega zarówno opodatkowaniu podatkiem dochodowym, jak i oskładkowaniu. Przepisy podatkowe oraz przepisy z zakresu ubezpieczeń nie przewidują zwolnienia tego przychodu ani z daniny na rzecz urzędu skarbowego, ani na rzecz ZUS.

W jednostce, w której wykryto nadpłatę trzynastki, a pracownik wyraził zgodę na jej zwrot, należy wykonać następujące czynności:

1) obliczyć, jaka kwota świadczenia faktycznie pracownikowi przysługiwała, chyba że cała kwota była nienależna – wówczas ten krok jest zbędny;

2) obliczyć kwotę do zwrotu, czyli różnicę między świadczeniem należnym a nienależnym – w przypadku gdy trzynastka przysługiwała, ale została ustalona w zawyżonej wysokości; bierze się tu pod uwagę różnicę między wartościami netto trzynastki po odliczeniu składek i zaliczki na podatek oraz między zaliczką na podatek wpłaconą a należną;

3) odliczyć – w miesiącu dokonania zwrotu przez pracownika – od jego dochodu kwotę tego zwrotu w celu wyrównania nadpłaconej zaliczki na podatek – o ile wypłata i zwrot nienależnego świadczenia miały miejsce w tym samym roku podatkowym,

4) sporządzić korekty dokumentów rozliczeniowych do ZUS za miesiąc, za który zostały rozliczone składki od zawyżonej trzynastki,

5) uwzględnić w przychodzie pracownika powstałą w wyniku korekt nadpłatę składek społecznych i odprowadzić zaliczkę na podatek (wcześniej została ona pomniejszona przez odliczenie składek od zawyżonego dochodu),

6) poinformować pracownika, że kwotę nadpłaconej składki zdrowotnej powinien doliczyć do podatku w swoim zeznaniu rocznym za 2017 r. (uprzednio zaliczka została obniżona o składkę w wysokości 7,75%).

Ani przepisy prawa pracy, ani podatkowe czy ubezpieczeniowe nie regulują wprost, jak należy rozliczać nienależne świadczenia, w tym czy ich zwrot powinien być dokonany w kwocie brutto czy też netto. Przepisy podatkowe określają, w jaki sposób można odzyskać podatek w przypadku dokonania zwrotu nienależnie pobranego świadczenia. W takiej sytuacji rozliczenie tego zwrotu następuje przez zastosowanie jednego z dwóch rozwiązań.

Sprawdź: INFORLEX SUPERPREMIUM

Rozliczenie podatkowe nadpłaty – rozwiązanie pierwsze

W przypadku gdy zwrotu nienależnie pobranego świadczenia dokona pracownik na rzecz pracodawcy w roku podatkowym, w którym nienależne świadczenie zostało wypłacone, płatnik rozliczy dokonany zwrot stosując art. 41b ustawy z 26 lipca 1991 r. o podatku dochodowym od osób fizycznych (dalej: updof). Stanowi on, że jeżeli podatnik dokonał zwrotu nienależnie pobranych świadczeń, które uprzednio zwiększyły dochód podlegający opodatkowaniu, przy ustalaniu wysokości podatku (zaliczek) płatnicy, będący m.in. zakładami pracy, odejmują od dochodu kwotę dokonanych zwrotów, łącznie z pobranym podatkiem (zaliczką).

Płatnik, któremu pracownik zwróci kwotę przez niego wcześniej wypłaconą, obowiązany jest pomniejszać miesięczny dochód pracownika ustalany dla celów obliczenia zaliczki o dokonany zwrot, począwszy od miesiąca, w którym on nastąpił.

Jeżeli kwota zwrotu przekracza dochód tego miesiąca, płatnik może o powstałą różnicę pomniejszyć dochód z miesiąca następnego, aż do pełnego pomniejszenia. To rozwiązanie może być stosowane przez płatnika wyłącznie w tym roku podatkowym, w którym podatnik dokonał zwrotu. Jeżeli całego zwrotu nie uda się rozliczyć w roku podatkowym, to resztę pracownik już jako podatnik może samodzielnie odliczyć w swoim zeznaniu rocznym na podstawie art. 26 ust. 1 pkt 5 updof. Przepis ten pozwala na odliczenie zwrotów nienależnie pobranych świadczeń, w kwotach uwzględniających pobrany podatek.

Rozliczenie podatkowe nadpłaty – rozwiązanie drugie

Jeśli zwrot nienależnego świadczenia nastąpi w innym roku podatkowym, niż miała miejsce wypłata, to uprawnienie do jego rozliczenia przysługuje samemu podatnikowi w zeznaniu podatkowym, na podstawie art. 26 ust. 1 pkt 5 updof. A zatem pracodawca nie będzie mógł dokonać odliczenia od bieżącego dochodu pracownika, zgodnie z art. 41b updof. Ewentualna kwota przekraczająca wysokość dochodu może być przez pracownika odliczona od dochodu uzyskanego w najbliższych kolejno po sobie następujących 5 latach podatkowych.

Powołane przepisy podatkowe (art. 26 ust. 1 pkt 5 i art. 41b updof) mogą być zastosowane w sytuacji, w której zwracane przez podatnika nienależnie pobrane świadczenia uprzednio zwiększały dochód podlegający opodatkowaniu podatkiem dochodowym od osób fizycznych i zwrot został dokonany w kwocie brutto, tj. łącznie z pobranymi zaliczkami na podatek dochodowy, bo tylko to gwarantuje odzyskanie przez podatnika kwoty tych zaliczek (interpretacja dyrektora Izby Skarbowej w Warszawie z 17 marca 2014 r., znak IPPB2/415-14/14-2/MK1).

Pozostaje jeszcze kwestia składek społecznych oraz zdrowotnej. Określenie „zwrot nienależnie pobranych świadczeń”, z punktu widzenia prawa podatkowego nie zawiera w sobie składek na ubezpieczenia społeczne oraz zdrowotne. Te powinny być odrębnie rozliczone.

Rozliczenie składkowe nadpłaty

Powstała w wyniku korekt dokumentów ZUS kwota nadpłaconych składek społecznych finansowana przez pracownika, z tytułu zawyżonego przychodu, stanowi dla pracownika przychód ze stosunku pracy. Stąd też kwotę tych składek pracodawca dolicza do wynagrodzenia i do pozostałych przychodów uzyskanych przez pracownika w miesiącu dokonania zwrotu trzynastki i pobiera zaliczkę na podatek, na zasadach ogólnych. Z kolei nadpłacona kwota składki zdrowotnej podlega doliczeniu przez pracownika do podatku rocznego (7,75%) w zeznaniu rocznym (art. 45 ust. 3a updof).

W styczniu 2017 r. została pracownikowi wypłacona trzynasta pensja w wysokości 2487,30 zł netto (3570 zł brutto). W lutym 2017 r. wykryto błąd polegający na wliczeniu do podstawy trzynastki nagrody jubileuszowej. Po dokonaniu przeliczenia ustalono, że prawidłowa wysokość świadczenia wynosi 2297,71 zł netto (3298 zł brutto). Moim zdaniem, korekta listy trzynastki może być dokonana tylko, jeżeli zostanie uzgodniony zwrot nadpłaty z pracownikiem. Jeżeli pracownik nie zgodzi się, to lista płac pozostaje bez zmian – w takiej wysokości została trzynastka wypłacona, bez względu na to, czy słusznie, czy nie.

Korekta listy płac polegająca na ustaleniu wysokości nadpłaty trzynastki w styczniu 2017 r.

|

Lp. |

Lista płac |

Styczeń 2017 |

Styczeń 2017 |

Różnica |

|

1. |

Dodatkowe wynagrodzenie roczne |

3 570 zł |

3 298 zł |

272 zł |

|

2. |

Podstawa wymiaru składek na ubezpieczenie społeczne |

3 570 zł |

3 298 zł |

272 zł |

|

3. |

Składki na ubezpieczenia: |

348,43 zł |

321,88 zł |

26,55 zł |

|

4. |

Razem składki społeczne finansowane przez pracownika |

489,45 zł |

452,15 zł |

37,30 zł |

|

5. |

Przychód |

3 570 zł |

3 298 zł |

272 zł |

|

6. |

Podstawa opodatkowania |

3 081 zł |

2 846 zł |

235 zł |

|

7. |

Podstawa wymiaru składki zdrowotnej |

3 080,55 zł |

2 845,85 zł |

234,70 zł |

|

8. |

Składka zdrowotna: |

277,25 zł |

256,13 zł |

21,12 zł |

|

9. |

Zaliczka na podatek do urzędu skarbowego |

316 zł |

292 zł |

24 zł |

|

10. |

Kwota do wypłaty |

2 487,30 zł |

2 297,72 zł |

189,58 zł |

* Koszty uzyskania przychodów i kwota zmniejszająca podatek już zostały potrącone przy obliczaniu wynagrodzenia za styczeń 2017 r.

W wyniku korekty listy płac obliczono, że:

● nadpłata trzynastki wynosi brutto – 272 zł, netto – 189,58 zł,

● nadpłata zaliczki na podatek – 24 zł,

● nadpłata składek społecznych – 37,30 zł.

Pracownik zwrócił do kasy jednostki nadpłatę trzynastki w lutym 2017 r. Pracownik zarabia 3500 zł. W lutym do jego przychodu podatkowego pracodawca doliczy nadpłaconą kwotę składek społecznych, tj. 37,30 zł, a od dochodu odliczy kwotę 213,58 zł (stanowiącą sumę nadpłaty trzynastki netto i nadpłaty zaliczki na podatek dochodowy).

Rozliczenie zwrotu nadpłaty trzynastki w wynagrodzeniu pracownika – lista płac za luty 2017

|

LISTA PŁAC |

LUTY 2017 |

|

Wynagrodzenie |

3 500 zł |

|

Podstawa wymiaru składek na ubezpieczenie społeczne |

3 500 zł |

|

Składki na ubezpieczenia: |

341,60 zł |

|

Razem składki finansowane przez pracownika |

479,85 zł |

|

Przychód |

3 537,30 zł |

|

Podstawa opodatkowania |

2 733 zł |

|

Podstawa wymiaru składki zdrowotnej |

3 020,15 zł |

|

Składka zdrowotna: |

271,81 zł |

|

Zaliczka na podatek do urzędu skarbowego |

212 zł |

|

Kwota do wypłaty |

2 536,34 zł |

Nadpłatę składki zdrowotnej – 18,19 zł – pracownik doliczy do swojego podatku rocznego.

*) W przykładzie rozliczono kwotę zmniejszającą podatek w wysokości 46,33 zł przy założeniu, że dochody pracownika w 2017 r. nie przekroczą 85 528 zł.

CZĘŚĆ II. EWIDENCJA KSIĘGOWA ZWROTU NADPŁACONEJ TRZYNASTKI

Ewidencja księgowa w jednostkach sektora finansów publicznych oparta jest na szczególnych zasadach rachunkowości i planach kont, które zawarte są w załączniku nr 3 do rozporządzenia Ministra Finansów z 5 lipca 2010 r. w sprawie szczególnych zasad rachunkowości oraz planów kont dla budżetu państwa, budżetów jednostek samorządu terytorialnego, jednostek budżetowych, samorządowych zakładów budżetowych, państwowych funduszy celowych oraz państwowych jednostek budżetowych mających siedzibę poza granicami Rzeczypospolitej Polskiej (dalej: rozporządzenie w sprawie szczególnych zasad rachunkowości oraz planów kont).

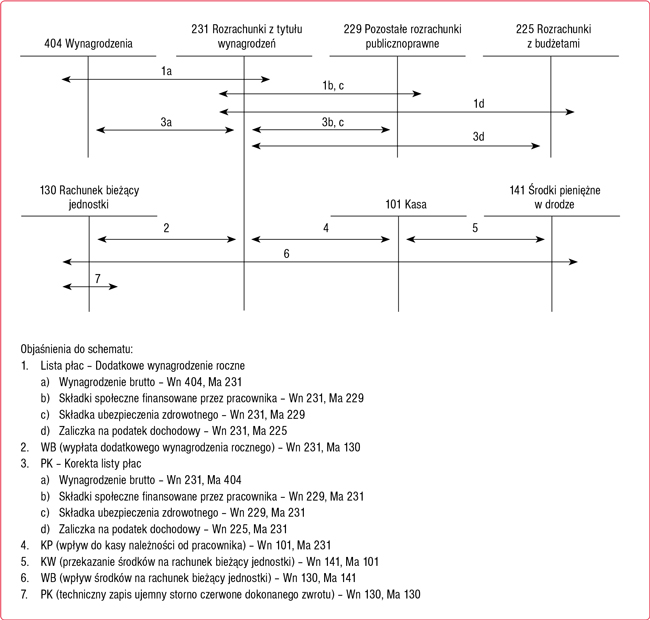

W celu prawidłowego zaewidencjonowania operacji gospodarczych wynikających z listy płac dotyczącej dodatkowego wynagrodzenia rocznego oraz zwrotu nadpłaty niezbędne jest użycie następujących kont:

● 404 „Wynagrodzenia”,

● 231 „Rozrachunki z tytułu wynagrodzeń”,

● 229 „Pozostałe rozrachunki publicznoprawne”,

● 225 „Rozrachunki z budżetami”,

● 130 „Rachunek bieżący jednostki”,

● 101 „Kasa”,

● 141 „Środki pieniężne w drodze”.

Schemat. Ewidencja listy płac dodatkowego wynagrodzenia rocznego i korekty do listy płac

Zgodnie z opisem zawartym w załączniku nr 3 do rozporządzenia w sprawie szczególnych zasad rachunkowości oraz planów kont, w pierwszej kolejności na koncie 404 „Wynagrodzenia” po stronie Ma księguje się korekty uprzednio zewidencjonowanych kosztów działalności podstawowej z tytułu wynagrodzeń.

Kontem służącym do ewidencji rozrachunków z pracownikami z tytułu wypłat pieniężnych, w szczególności należności za pracę wykonywaną na podstawie stosunku pracy, jest konto 231 „Rozrachunki z tytułu wynagrodzeń”, na którym po stronie Ma ujmowane są m.in. potrącenia wynagrodzeń obciążające pracownika, np. zwrot nienależnie wypłaconego wynagrodzenia. Pełne rozksięgowanie listy płac wymaga wykorzystania także konta 229 „Pozostałe rozrachunki publicznoprawne” służącego m.in. do ewidencjonowania rozrachunków publicznoprawnych w szczególności z tytułu ubezpieczeń społecznych i zdrowotnych oraz konta 225 „Rozrachunki z budżetami” służącego m.in. do ewidencjonowania rozrachunków z tytułu podatków. Strony Wn kont 225 i 229 posłużą do umniejszenia należności wobec Zakładu Ubezpieczeń Społecznych i urzędu skarbowego.

W opisywanym przypadku pracownik dokonał zwrotu nienależnie wypłaconego dodatkowego wynagrodzenia rocznego za pośrednictwem kasy, wpłacając gotówkę, którą należy odprowadzić na rachunek bieżący jednostki. Taki sposób rozliczenia wymaga dodatkowego księgowania przy wykorzystaniu konta 101 „Kasa” oraz konta 141 „Środki pieniężne w drodze”.

Istotnym elementem prawidłowego ujęcia korekty jest zachowanie zasady polegającej na dokonywaniu zapisów na koncie 130 „Rachunek bieżący jednostki” w oparciu o dokumenty bankowe. W efekcie musi zachodzić pełna zgodność zapisów między jednostką a bankiem. Konieczne jest także dokonanie technicznego zapisu ujemnego w związku z czystością obrotów konta 130 „Rachunek bieżący jednostki” związanego w wpływem nadpłaty na rachunek bieżący jednostki. W praktyce techniczny zapis ujemny dokonywany jest po zaksięgowaniu wyciągu bankowego uwzględniającego nadpłatę.

IZABELA NOWACKA

ekonomista, autor licznych publikacji z dziedziny prawa pracy i ubezpieczeń społecznych, od ponad 14 lat zajmuje się tematyką wynagrodzeniową i rozliczaniem płac

JAROSŁAW JURGA

ekonomista, certyfikowany księgowy posiadający wieloletnie doświadczenie oraz szeroką wiedzę merytoryczną w obszarze finansów publicznych, wspartą studiami podyplomowymi z zakresu polskich i międzynarodowych standardów rachunkowości oraz audytu wewnętrznego w jsfp

PODSTAWY PRAWNE

● art. 12 ust. 1, art. 26 ust. 1 pkt 5, art. 32, art. 41b ustawy z 26 lipca 1991 r. o podatku dochodowym od osób fizycznych (j.t. Dz.U. z 2012 r. poz. 361; ost.zm. Dz.U. z 2016 r. poz. 1933)

● art. 410 § 2 ustawy z 23 kwietnia 1964 r. – Kodeks cywilny (j.t. Dz.U. z 2016 r. poz. 380; ost.zm. Dz.U. z 2016 r. poz. 1579)

● art. 91 § 2 pkt 1 ustawy z 26 czerwca 1974 r. – Kodeks pracy (j.t. Dz.U. z 2016 r. poz. 1666)

● art. 41 ust. 6 ustawy z 13 października 1998 r. o systemie ubezpieczeń społecznych (j.t. Dz.U. z 2016 r. poz. 963; ost.zm. Dz.U. z 2016 r. poz. 1921)

● załącznik nr 3 do rozporządzenia Ministra Finansów z 5 lipca 2010 r. w sprawie szczególnych zasad rachunkowości oraz planów kont dla budżetu państwa, budżetów jednostek samorządu terytorialnego, jednostek budżetowych, samorządowych zakładów budżetowych, państwowych funduszy celowych oraz państwowych jednostek budżetowych mających siedzibę poza granicami Rzeczypospolitej Polskiej (j.t. Dz.U. z 2013 r. poz. 289; ost.zm. Dz.U. z 2015 r. poz. 1954)

REKLAMA

REKLAMA