Zwrot zasiłku stałego - ewidencja księgowa

REKLAMA

REKLAMA

W pierwszej kolejności należy zwrócić uwagę na zapis art. 3 ust. 1 pkt 18c ustawy z 29 września 1994 r. o rachunkowości (dalej: uor), zgodnie z którym przez należności krótkoterminowe rozumie się ogół należności z tytułu dostaw i usług oraz całość lub część należności z innych tytułów niezaliczonych do aktywów finansowych, a które stają się wymagalne w ciągu 12 miesięcy od dnia bilansowego. Należności, które stają się wymagalne w ciągu 12 miesięcy od dnia bilansowego, zalicza się zgodnie z art. 3 ust. 1 pkt 18d uor do rozliczeń międzyokresowych, tzn. te, których termin spłaty przypada w okresie dłuższym niż rok, licząc od dnia bilansowego, zalicza się do należności długoterminowych.

REKLAMA

REKLAMA

Polecamy: Klasyfikacja budżetowa 2019

Należy pamiętać, że przepisy prawa nie regulują możliwości dokonania zwrotu poniesionych w danym roku budżetowym wydatków w odniesieniu do samorządowych jednostek budżetowych. Zapisy § 19 rozporządzenia Ministra Finansów z 7 grudnia 2010 r. w sprawie sposobu prowadzenia gospodarki finansowej jednostek budżetowych i samorządowych zakładów budżetowych, zgodnie z którymi uzyskane przez państwowe jednostki budżetowe zwroty wydatków dokonanych w tym samym roku budżetowym zmniejszają wykonanie planowanych wydatków w tym roku budżetowym. Natomiast uzyskane zwroty wydatków dokonanych w poprzednich latach budżetowych, stanowiące dochody budżetu państwa, nie mają zastosowania do samorządowych jednostek budżetowych. Rozwiązania te odnoszą się wprost do państwowych jednostek budżetowych.

Zobacz: Ewidencja

REKLAMA

W obowiązującym stanie prawnym nie ma przepisów określających sposób działania w przypadku samorządowych jednostek budżetowych. W takiej sytuacji należy zwrócić uwagę na zapisy art. 247 ustawy z 27 sierpnia 2009 r. o finansach publicznych (dalej: uofp), zgodnie z którym zarząd jednostki samorządu terytorialnego sprawuje ogólny nadzór nad realizacją, określonych uchwałą budżetową, dochodów i wydatków, przychodów i rozchodów budżetu jednostki samorządu terytorialnego. Na mocy zapisów uofp, organ wykonawczy jednostki samorządu terytorialnego może przyjąć zasady realizacji budżetu i unormować np. sposób kwalifikacji zwrotu wydatków dokonywanych przez jednostkę w trakcie roku budżetowego. Bez względu na zakres regulacji refundacja poniesionych w ciągu roku budżetowego wydatków będzie stanowiła dochody budżetowe podlegające przekazaniu do budżetu jednostki samorządu terytorialnego, jeśli zostanie dokonana po zakończeniu roku budżetowego.

Zgodnie z § 5 rozporządzenia Ministra Rozwoju i Finansów z 13 września 2017 r. w sprawie rachunkowości oraz planów kont dla budżetu państwa, budżetów jednostek samorządu terytorialnego, jednostek budżetowych, samorządowych zakładów budżetowych, państwowych funduszy celowych oraz państwowych jednostek budżetowych mających siedzibę poza granicami Rzeczypospolitej Polskiej (dalej: rozporządzenie w sprawie rachunkowości oraz planów kont), w celu ustalenia nadwyżki lub deficytu budżetów jednostek samorządu terytorialnego operacje dotyczące ich dochodów i wydatków są ujmowane w księgach rachunkowych na odrębnych kontach księgowych w zakresie faktycznie (kasowo) zrealizowanych wpływów i wydatków dokonanych na bankowych rachunkach budżetów oraz rachunkach bieżących dochodów i wydatków budżetowych jednostek budżetowych, z wyjątkiem operacji szczególnych określonych w odrębnych przepisach. Odmiennie sytuacja wygląda w odniesieniu do przychodów jednostek samorządu terytorialnego, gdzie zastosowanie ma art. 41 ust. 1 pkt. 1 uor, zgodnie z którym rozliczenia międzyokresowe przychodów, dokonywane z zachowaniem zasady ostrożności, obejmują w szczególności równowartość otrzymanych lub należnych od kontrahentów środków z tytułu świadczeń, których wykonanie nastąpi w następnych okresach sprawozdawczych.

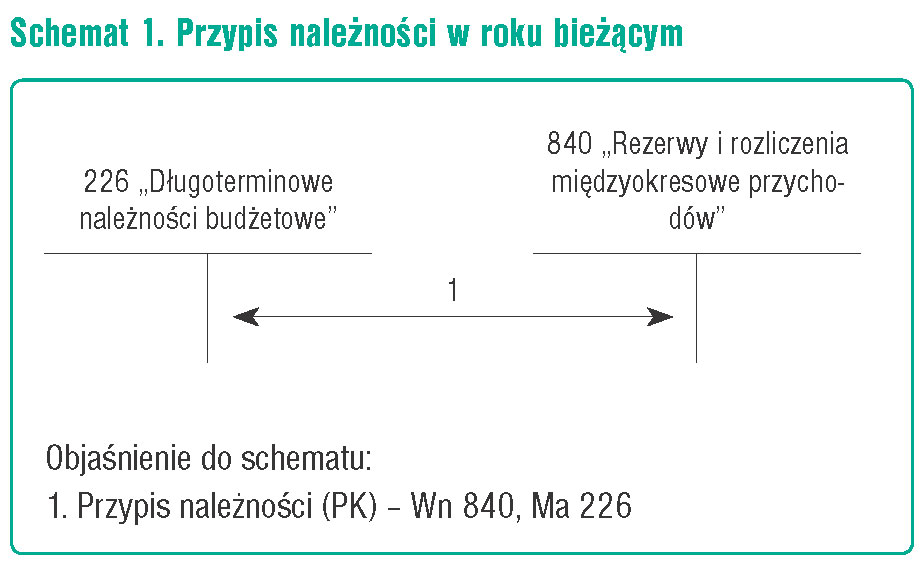

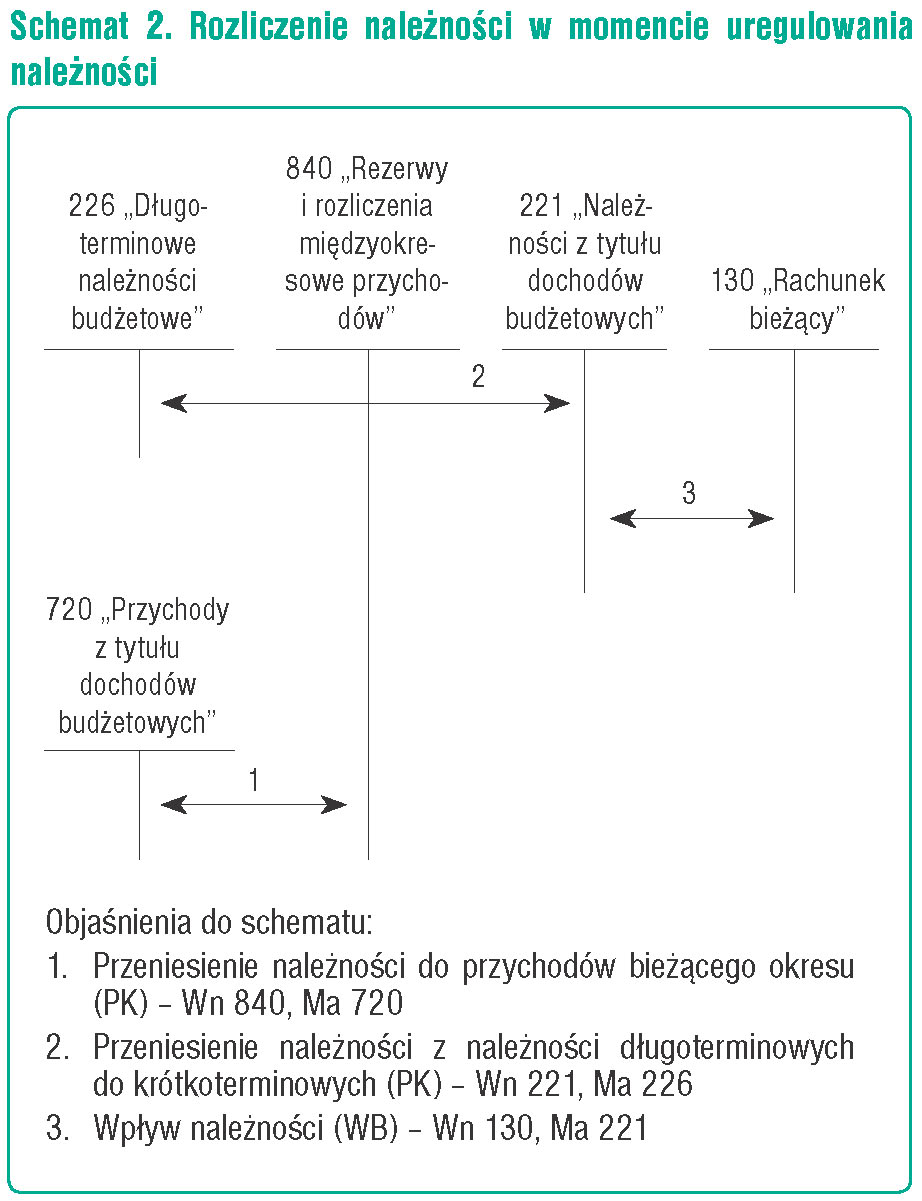

Przyjmując, że należność zostanie spełniona w kolejnym roku zgodnie z opisem załącznika nr 3 do rozporządzenia w sprawie zasad rachunkowości oraz planów kont operacja gospodarcza może zostać zaewidencjonowana z wykorzystaniem kont:

- 226 "Długoterminowe należności budżetowe",

- 720 "Przychody z tytułu dochodów budżetowych",

- 840 "Rezerwy i rozliczenia międzyokresowe przychodów".

Zgodnie z opisem załącznika nr 3 do rozporządzenia w sprawie zasad rachunkowości oraz planów kont, konto 226 "Długoterminowe należności budżetowe" służy do ewidencji długoterminowych należności lub długoterminowych rozliczeń z budżetem.

Tabela. Podstawowe operacje występujące na koncie 226 "Długoterminowe należności budżetowe"

|

Konto 226 |

|

|

Na stronie Wn ujmuje się w szczególności:

|

Na stronie Ma ujmuje się w szczególności:

|

Konto 226 może wykazywać saldo Wn, które oznacza wartość długoterminowych należności. Ewidencja szczegółowa do konta 226 powinna zapewnić możliwość ustalenia stanu poszczególnych należności budżetowych. Kontem korespondującym jest konto 840 "Rezerwy i rozliczenia międzyokresowe przychodów", na którym:

- na stronie Ma ujmuje się w szczególności powstanie i zwiększenia rozliczeń międzyokresowych przychodów,

- na stronie Wn - rozliczenie poprzez zaliczenie ich do przychodów roku obrotowego.

Ewidencja szczegółowa prowadzona do konta 840 powinna zapewnić możliwość ustalenia stanu rozliczeń międzyokresowych przychodów z poszczególnych tytułów oraz przyczyn ich zwiększeń i zmniejszeń. Konto 840 może wykazywać saldo Ma, które oznacza m.in. stan rozliczeń międzyokresowych przychodów.

Nadmienić należy, że występujące na dzień bilansowy saldo strony Ma konta 840 "Rozliczenia międzyokresowe przychodów" powinno być zaprezentowane w wierszu D.I. "Rozliczenia międzyokresowe", w pasywach bilansu jednostki budżetowej. Ostateczny sposób ujęcia tego rodzaju operacji gospodarczej powinien korespondować z przyjętymi zasadami (polityką) rachunkowości.

Podstawy prawne

-

art. 3 ust. 1 pkt 18 c i d, art. 41 ust. 1 pkt. 1 ustawy z 29 września 1994 r. o rachunkowości (j.t. Dz.U. z 2018 r. poz. 395; ost.zm. Dz.U. z 2018 r. poz. 650)

-

art. 247 ustawy z 27 sierpnia 2009 r. o finansach publicznych (j.t. Dz.U. z 2017 r. poz. 2077; ost.zm. Dz.U. z 2018 r. poz. 1366)

-

§ 5, załącznik nr 3 do rozporządzenia Ministra Finansów z 13 września 2017 r. w sprawie rachunkowości oraz planów kont dla budżetu państwa, budżetów jednostek samorządu terytorialnego, jednostek budżetowych, samorządowych zakładów budżetowych, państwowych funduszy celowych oraz państwowych jednostek budżetowych mających siedzibę poza granicami Rzeczypospolitej Polskiej (j.t. Dz.U. z 2017 r. poz. 1911)

-

§ 19 rozporządzenia Ministra Finansów z 7 grudnia 2010 r. w sprawie prowadzenia gospodarki finansowej jednostek budżetowych i samorządowych zakładów budżetowych (j.t. Dz.U. z 2017 r. poz. 2077; ost.zm. Dz.U. z 2018 r. poz. 1366)

Jarosław Jurga

ekonomista, certyfikowany księgowy, posiada doświadczenie w obszarze finansów publicznych wsparte studiami podyplomowymi z zakresu polskich i międzynarodowych standardów rachunkowości oraz audytu wewnętrznego w jsfp.

REKLAMA

REKLAMA